什么是相对估值法?

有投资股票的朋友都会听过P/E,也就是所谓的本益比。其实它是众多valuation multiples的一种,也就是相对估值法的一种。那么相对估值法有多少种?我们又该如何使用呢?

为何要估值?

在介绍5种相对估值法之前,你必须先了解为何要估值。

无论是投资还是买东西,价格永远是重要的决策因素之一,

买得便宜,不想买贵

而这思想就像【价值投资】里的投资原则那样,只买被低估

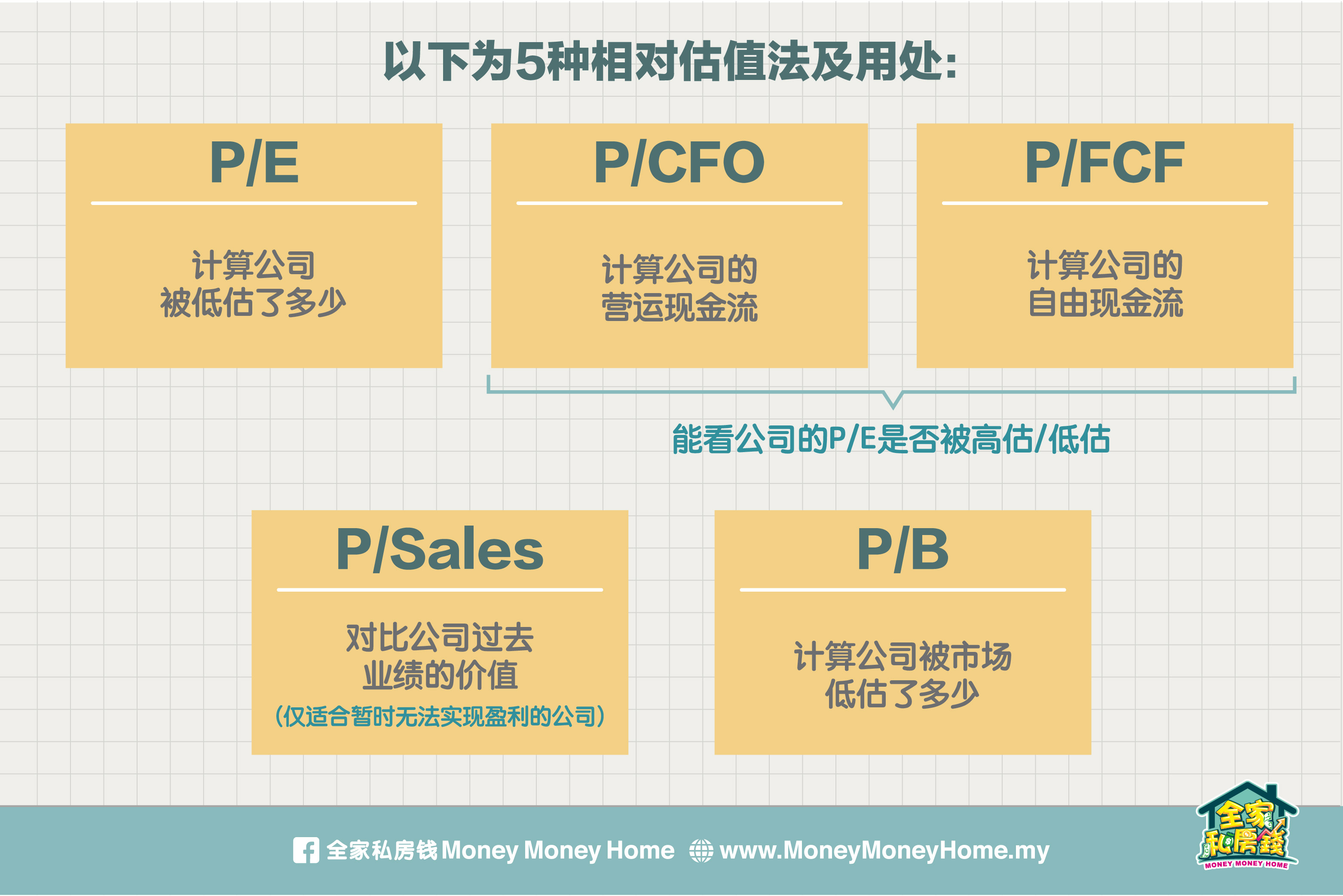

现在就开始介绍5种相对估值法吧!

5种相对估值法介绍

P/E,Price/Earning Per Share (本益比)

- 计算公司被低估了多少

P/CFO,Price/Cash Flow From Operating Activities (公司的营运现金流)

- 计算公司的营运现金流

P/FCF,Price/Free Cash Flow (自由现金流)

- 计算公司的自由现金流

P/Sales,Price/Sales Per Share(市销率)

- 对比公司过去业绩的价值 ,仅适合那些暂时无法实现盈利的公司

P/B,Price/ Book Value Per Share(市账率)

- 计算公司被市场低估了多少

** P/CFO 和 P/FCF 能看公司的P/E是否被高估或低估

使用估值法需注意的事项

看完5种估值法的用处后,那我在使用时该注意些什么?

别担心,接下来就告诉你使用这些估值法需注意的事项!

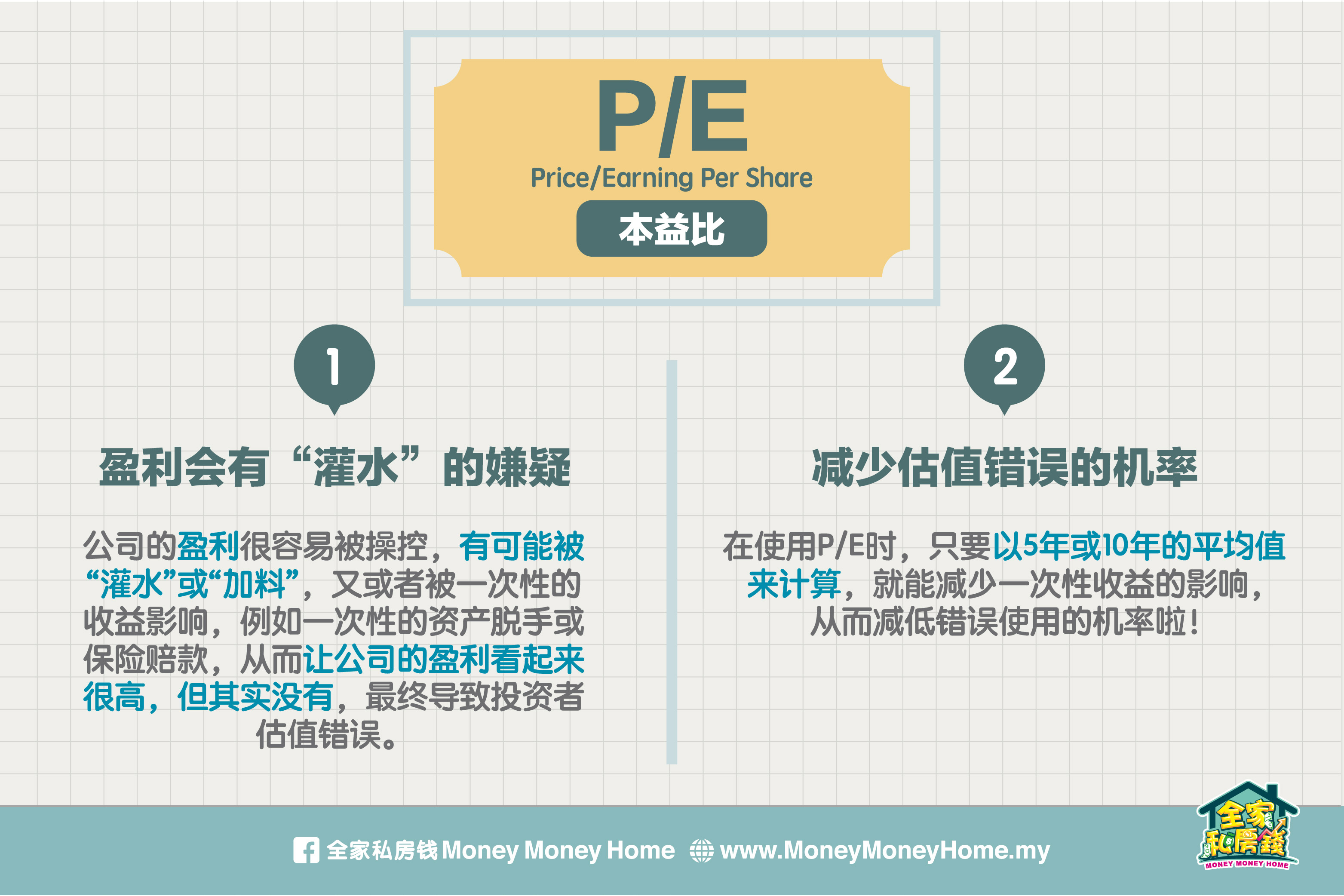

P/E(本益比)

1)盈利会有“灌水”的嫌疑

- 公司的盈利很容易被操控,有可能被“灌水”或“加料”,

2)减少估值错误的机率

- 在使用P/

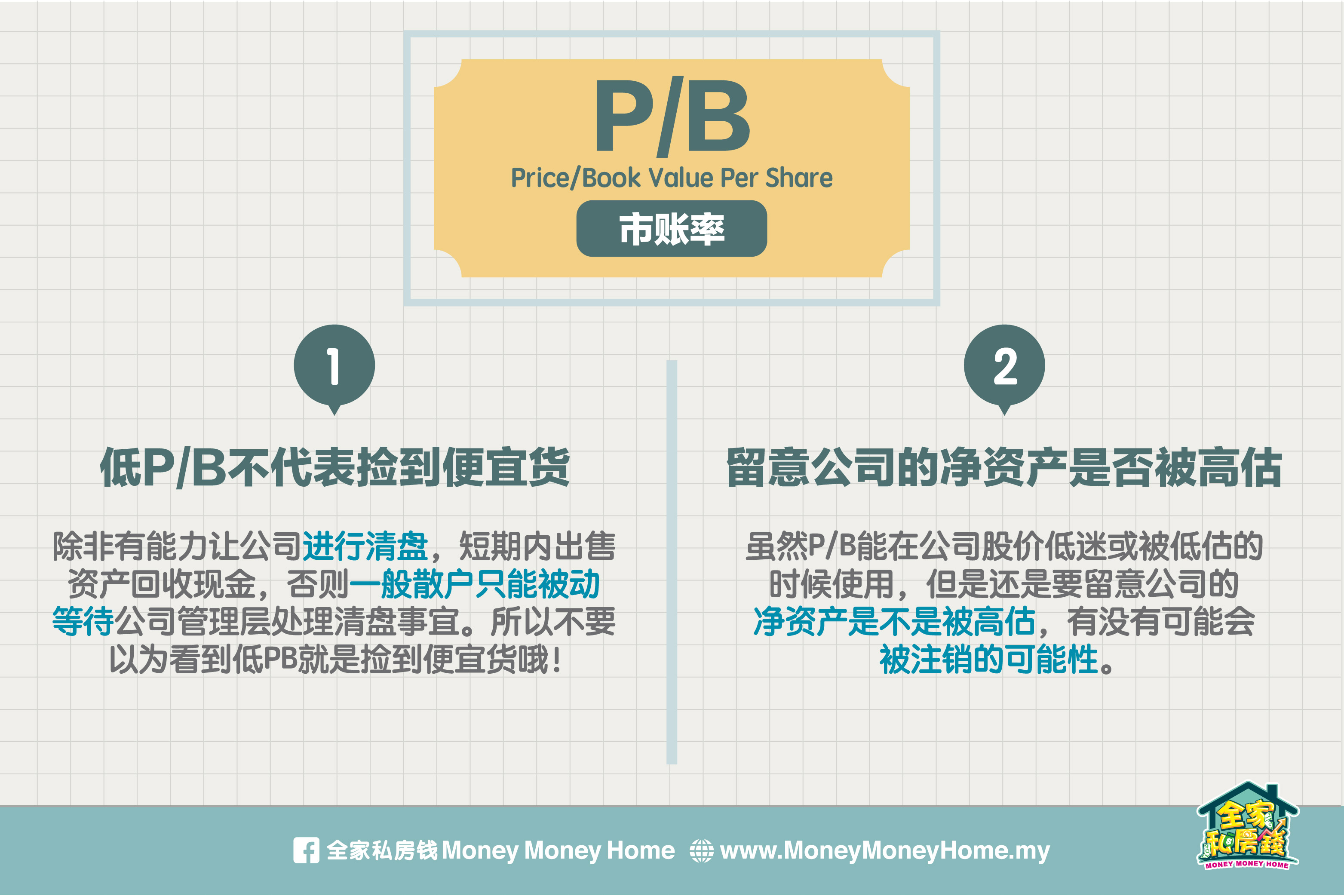

P/B(市账率)

1)低P/B不代表捡到便宜货

- 除非有能力让公司进行清盘,短期内出售资产回收现金,否

2)留意公司的净资产是否被高估

- 虽然P/

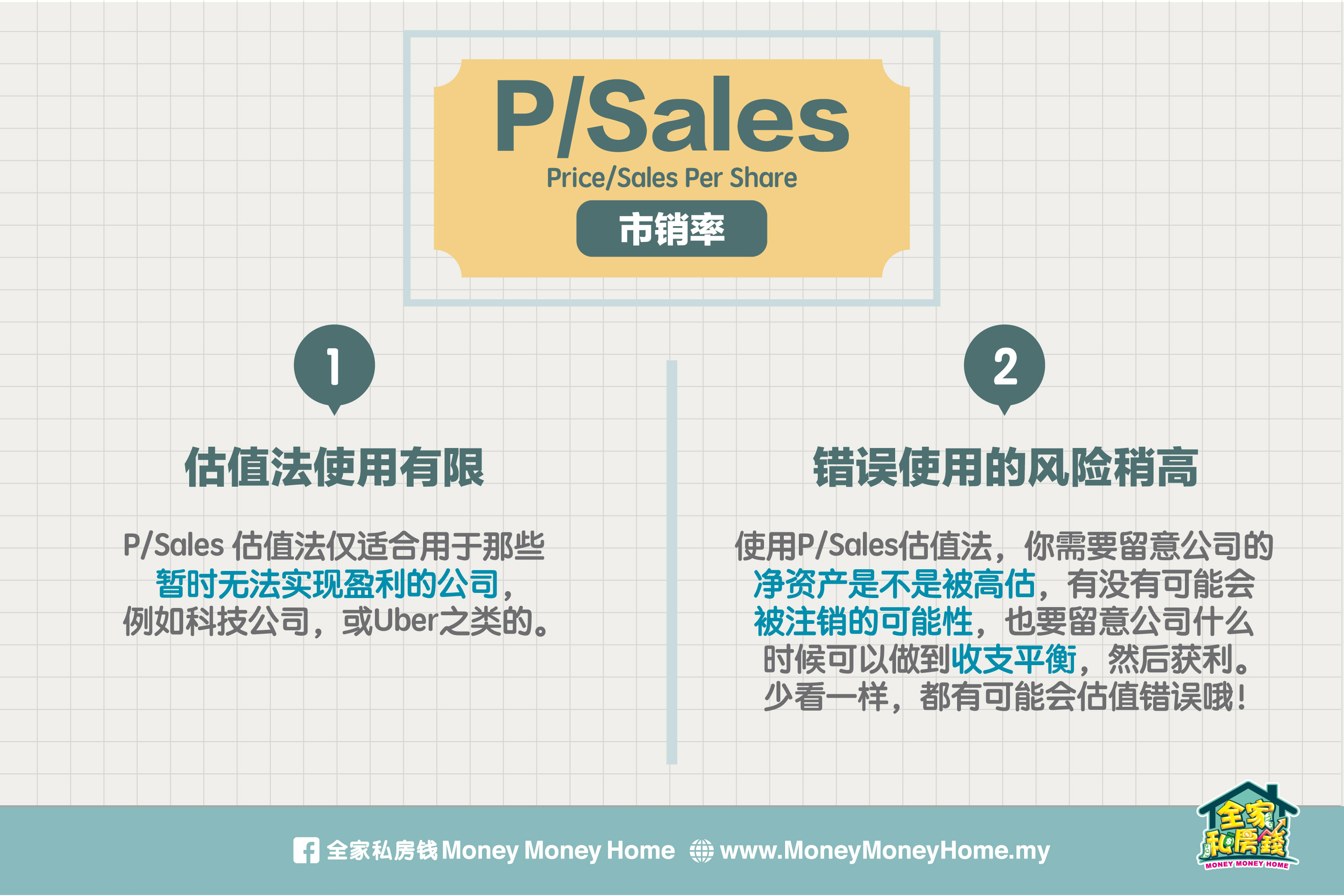

P/Sales(市销率)

1)估值法使用有限

- P/Sales 估值法仅适合用于那些 暂时无法实现盈利的公司, 例如科技公司,或Uber之类的。

2)错误使用的风险稍高

- 使用P/Sales估值法,你需要留意公司的 净资产是不是被高估,有没有可能会 被注销的可能性,也要留意公司什么 时候可以做到收支平衡,然后获利。 少看一样,都有可能会估值错误哦!

P/CFO(公司的营运现金流)

1)不常被使用的估值法

- 由于有正向CFO的公司比有盈利的 公司来得少,所以这个估值法常常被 很多投资者忽略。

2)佐证公司值不值得高P/E的指标

- 有些公司的P/E会很高,但它的P/CFO却 很低。因此,P/CFO很常被用来佐证某些 公司值不值得更高的P/E。

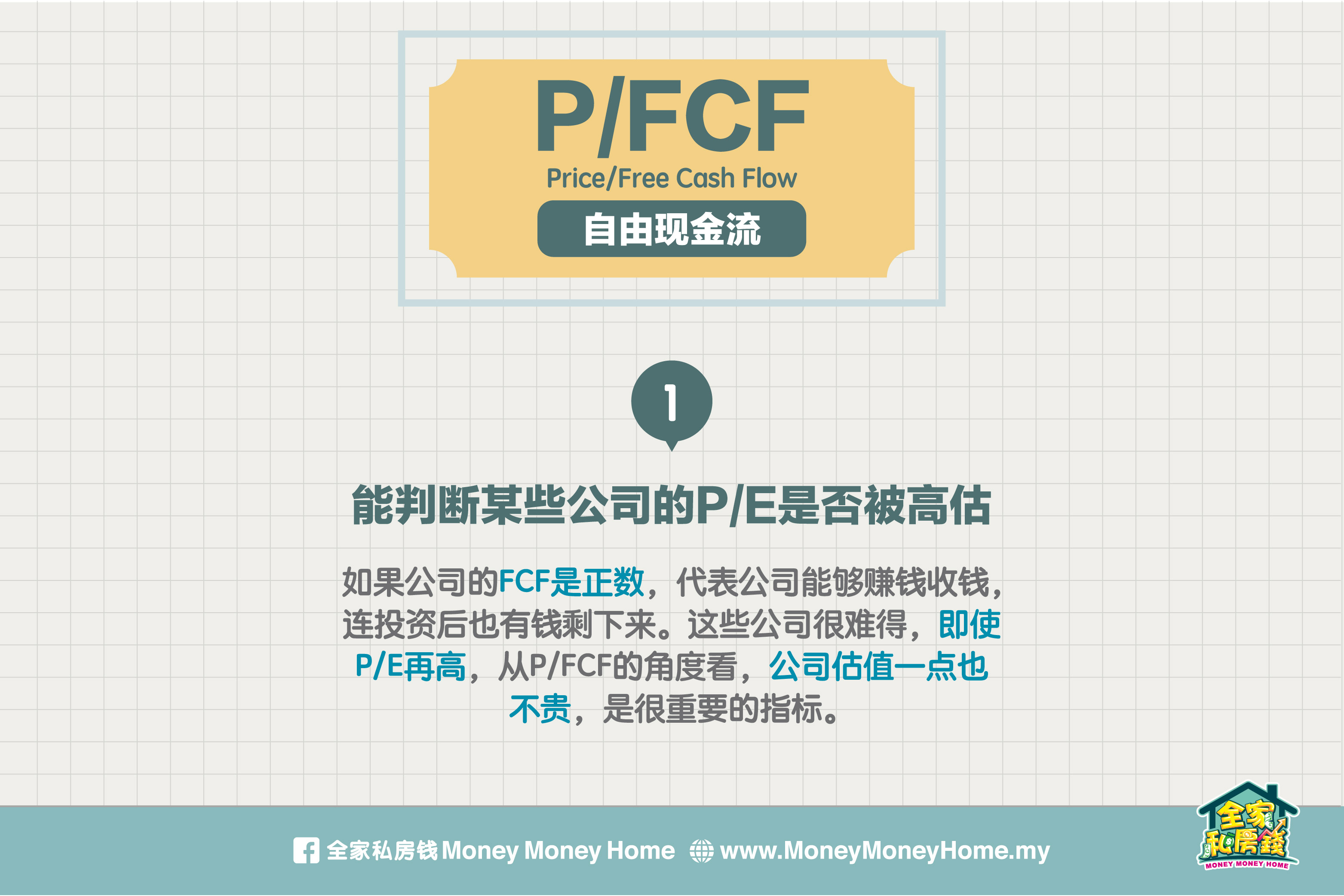

P/FCF(自由现金流)

1)能判断某些公司的P/E是否被高估

如果公司的FCF是正数,代表公司能够赚钱收钱, 连投资后也有钱剩下来。这些公司很难得,即使 P/E再高,从P/FCF的角度看,公司估值一点也 不贵,是很重要的指标。

总结

以上就是一些对相对估值法的看法。简单来说,在投资领域里,并没有一个十全十美的估值方式。所以我们应该考量多方面的因素,以得到一个相对完整的投资结论。

这次的内容就这么多,希望对各位有所帮助,我们下期再见!

活动资讯

想 "买得便宜,不想买贵",就必须学会 #价值投资,学会怎么估值!

4小时免费【价值投资工作坊】

点击这里报名。