股市与债券

最近看新闻常会看到“美国长期债券殖利率上升”,然后股市就莫名其妙地跌了。这到底是怎么一回事?

让我们一步一步了解:

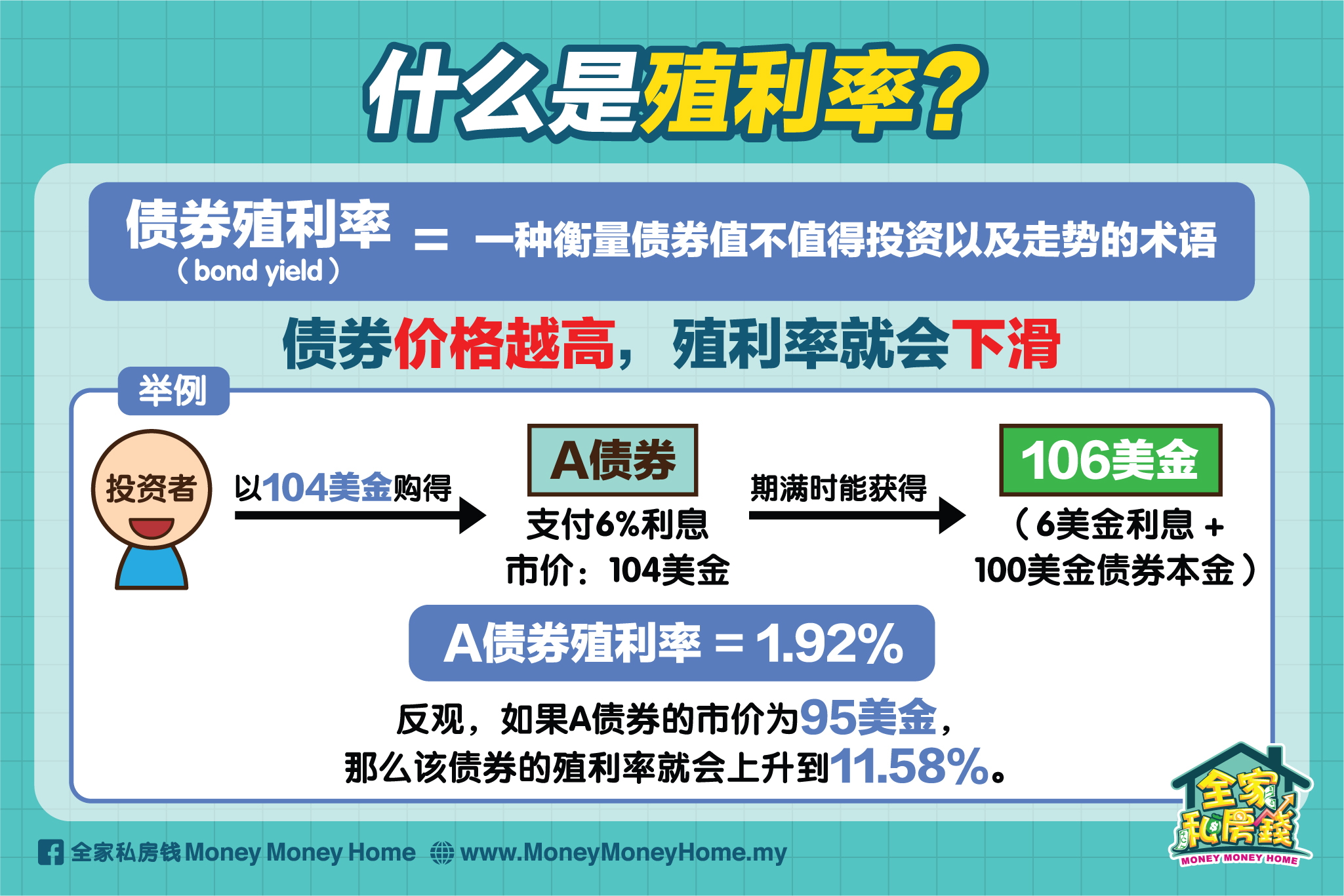

什么是殖利率?

所谓的“债券殖利率”(bond yield)其实是一种衡量债券值不值得投资以及走势的术语。因为债券发行者需要定期(例如每6个月或者每一年)给投资者支付固定利息。因此,债券的原文Fixed Income一称就是这么来的。

由于债券的价格会受到利率影响,【支付6%利息的债券】的价格就会比【支付2%利息的债券】的价格来得高,投资者也可以获得更高的回报率,反之亦然。

当债券价格越高,殖利率就会下滑。举例来说,一年期满的A债券支付6%利息,而市价为104美金。那么购买这张债券的投资者以104美金购得,等到期满时就能够获得106美金(6美金利息 + 100美金债券本金),那么A债券的殖利率为1.92%。

反观,如果A债券的市价为95美金,那么该债券的殖利率就会上升到11.58%。

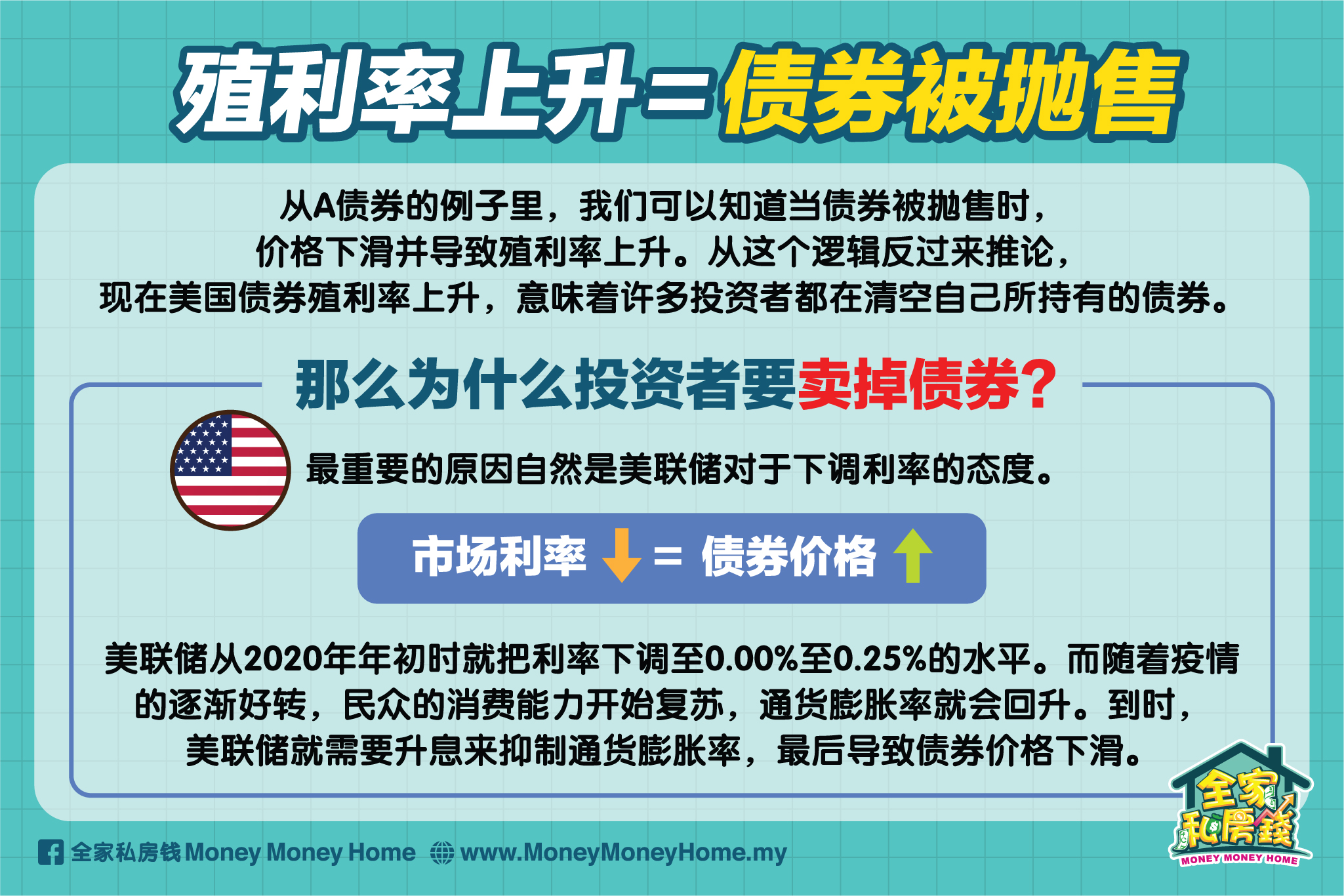

殖利率上升意味着债券被抛售

从A债券的例子里,我们可以知道当债券被抛售时,价格下滑并导致殖利率上升。从这个逻辑反过来推论,现在美国债券殖利率上升,意味着许多投资者都在清空自己所持有的债券。

那么问题来了,为什么投资者要卖掉债券?

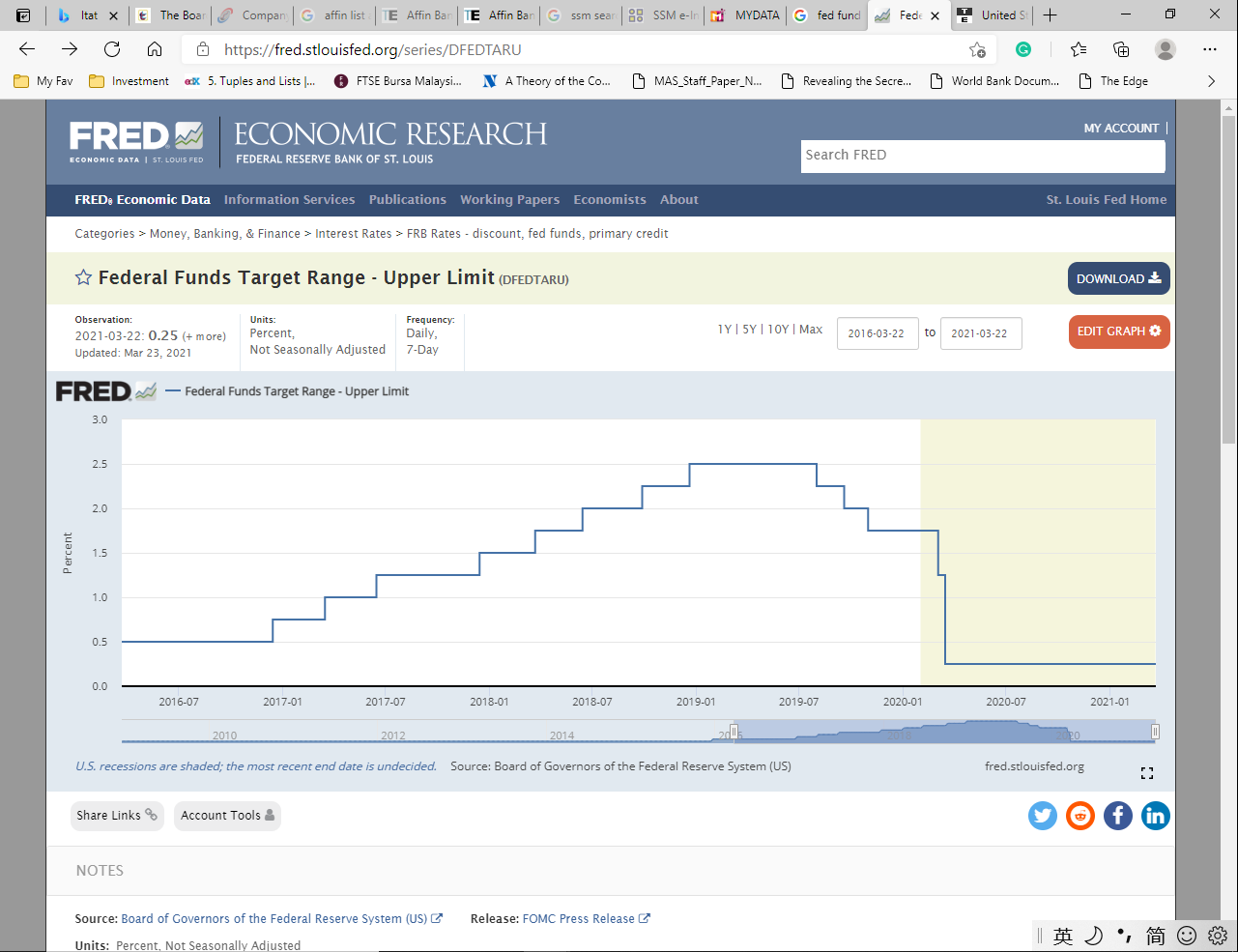

最重要的原因自然是美联储对于下调利率的态度。要知道债券的价格涨跌非常仰赖于当下的利率走势,如果市场利率下调,那么债券价格会上涨,反之亦然。

美联储从2020年年初时就把利率下调至0.00%至0.25%的水平,可以下调的空间已经非常少。而随着疫情的逐渐好转,民众的消费能力开始复苏,通货膨胀率就会回升。到时,美联储就需要升息来抑制通货膨胀率,最后导致债券价格下滑。

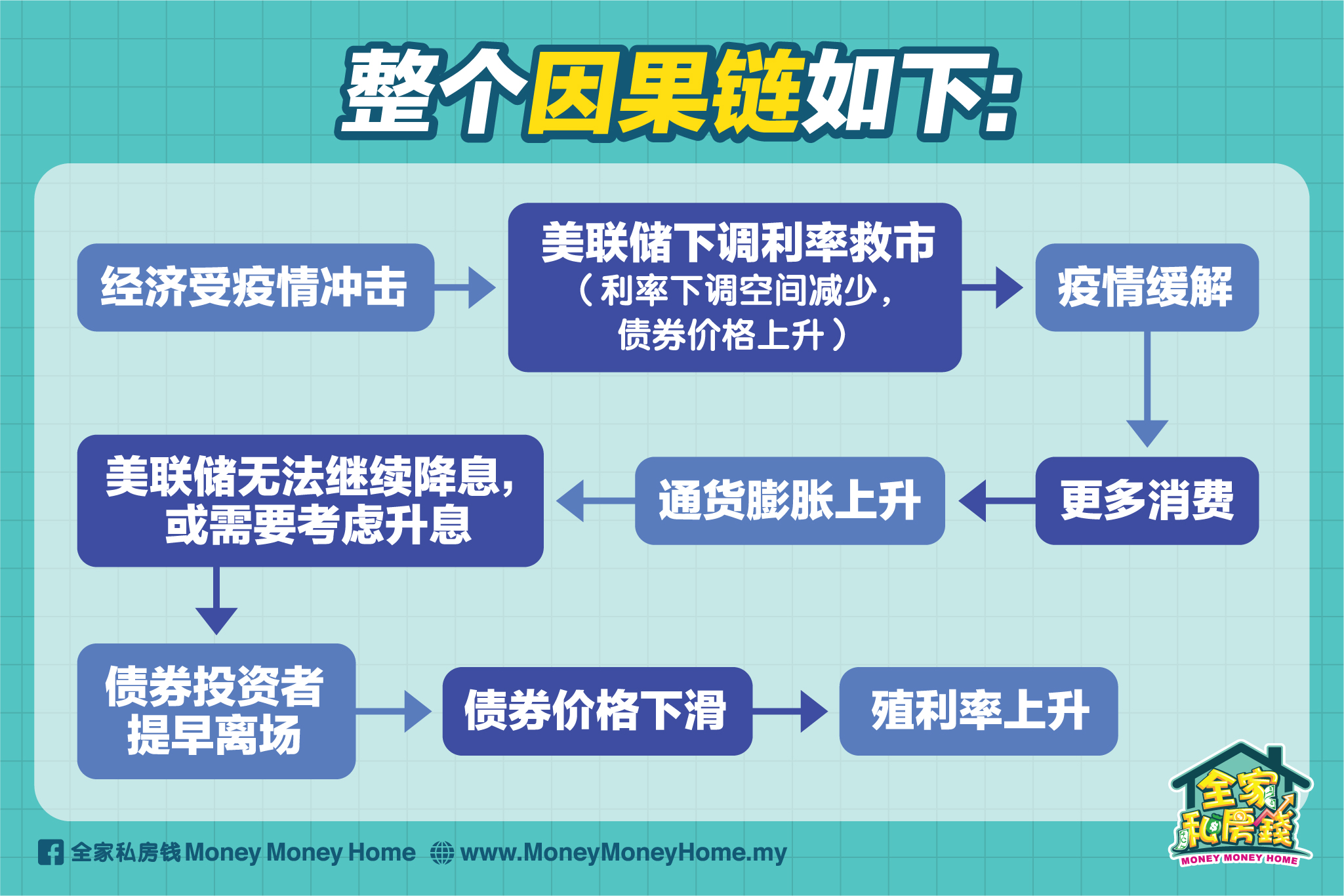

整个因果链如下:

经济受疫情冲击 > 美联储下调利率救市(利率下调空间减少,债券价格上升)> 疫情缓解 > 更多消费 > 通货膨胀上升 > 美联储无法继续降息,或需要考虑升息 > 债券投资者提早离场 > 债券价格下滑 > 殖利率上升

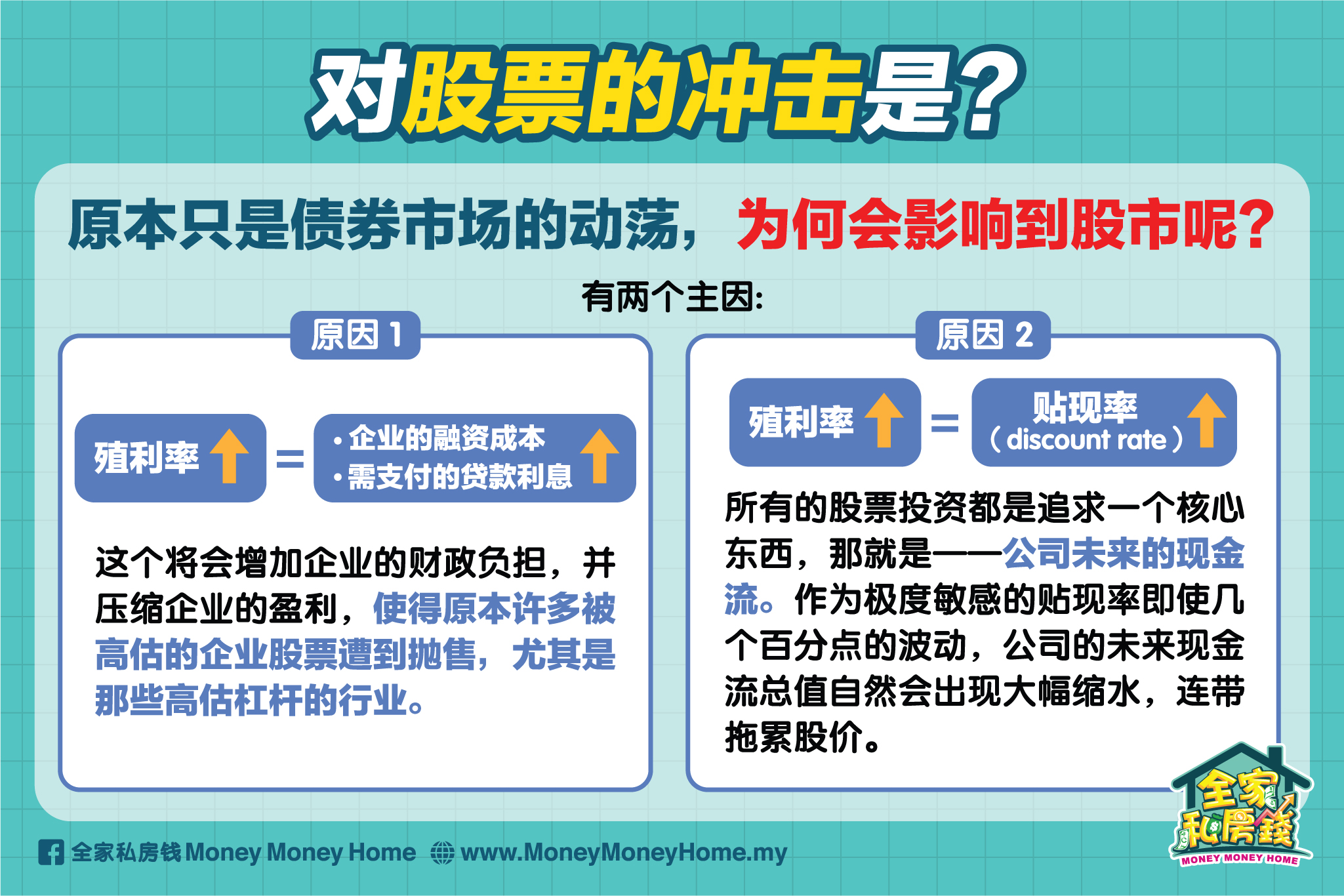

对股票的冲击是?

原本只是债券市场的动荡,为何会影响到股市呢?

有两个主因。

- 殖利率上升将会增加企业的融资成本,以及未来需要支付的贷款利息。这个将会增加企业的财政负担,并压缩企业的盈利,使得原本许多被高估的企业股票遭到抛售,尤其是那些高估杠杆的行业。

- 殖利率上升增加贴现率(discount rate)。不管是什么企业,所有的股票投资都是追求一个核心东西,那就是——公司未来的现金流。当殖利率上升,贴现率自然会增加。作为极度敏感的贴现率即使几个百分点的波动,公司的未来现金流总值自然会出现大幅缩水,连带拖累股价。

总结

不管是什么时候进场,都应该用确保自己是以低廉的价格来买入公司的股票,这样你才会有足够的安全边际,以便度过这一轮的利率动荡。

活动资讯

📈 想学会为投资设下安全边际?那就来这里学习 #价值投资 吧!

🔗 马上点击这里,报名免费的《价值投资工作坊》线上课程!