分散投资不但要弄清楚投资工具的属性,也得了解......

我们继续前一篇的文章,谈要怎么做到分散投资。 简单的“上一集剧情提要”。

风险主要分成两类:

1. 系统性风险。属于避无可避,大家一起“濑野”那种,例如:1MDB、经济大萧条;

2. 非系统性风险。某个投资工具独有,例如:政府打房就是房产投资独有的风险。

分散投资就是要来降低第二种风险。

上一篇文章里,我们提到要明白投资工具的风险属性,如:下图所展示,否则就不会是有效的分散投资策略。

| 投资工具 | 风险 | 回报 |

| 投票 | 高 | 高 |

| 债卷 | 低 | 低 |

| 现金 | 近乎零(除非银行倒闭) | 很低 |

但也有另一种常见的误区。

让秘捞小编给你一一道来:

这次就不请小明出场,我们找来了小明的朋友——小天。

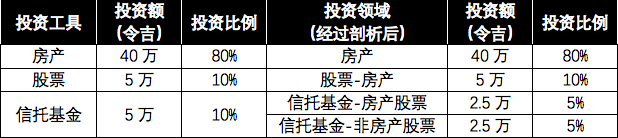

小天投资了40万令吉在房产、5万在股票,然后5万在信托基金。

| 投资工具 | 投资额(令吉) | 投资比例 |

| 房产 | 40万 | 80% |

| 股票 | 5万 | 10% |

| 信托基金 | 5万 | 10% |

| 总额 | 50万 |

相信这也是大多数人的状况,毕竟投资房产的资金门槛本来就比较高,而且这是靠银行贷款来购买。不管怎么样,小天80%的投资在房产绝对是过度集中的事实,股票和信托基金只能是“粉饰”。

当我们把放大镜拿出来,小天的投资组合其实也有问题。因为他购买的股票几乎都是房地产股票,而信托基金里也有一半是投资在房地产股票。我们重新算一算这笔账:

现在,小明有95%的投资是集中在房地产领域(80%房产 + 10%房产股 + 5%房产股),这个比例从原本已经严重倾斜的比萨斜塔,现在变成伦敦大桥了!

当然,如果房地产在接下来的几年欣欣向荣,小明的财富很可能就会倍增......

但,要是相反的事情发生了呢? 例如政府进一步限制房屋贷款的条件,造成房价下跌。试问,小明的财富会变成怎样?

总结两篇文章:要分散投资,不但要弄清楚投资工具的属性,也得了解投资的领域。否则,分散得再多,也是枉然。